去年下半年至今年年初,A股市场出现不少“暴力哥”,如中国建筑、中国联通、石化双雄,对于上述股票上涨的原因,市场普遍从消息面或护盘要求的方向来解读,投资者似无迹可寻。而本文则从筹码集中度的角度来寻找上述“暴力哥”股价上涨的共性,并寻找下一个可能突然出现的“暴力哥”。

2017年伊始,“石化双雄”便气势如虹,连续上涨,再现“暴力哥”的威力;而在去年第四季度,中国联通、中国建筑也暴力拉升。对于上述几只蓝筹股的大涨,市场普遍认为混改或资产荒是主要推动因素,但若从筹码变化的新角度去观察,则会有一些新的发现。

A股频现“暴力哥”

近期A股的蓝筹燥动,其实开始于去年。比较明显的是中国联通和中国建筑。比如中国联通在去年国庆节后开始暴力拉升,截至目前累计上涨85%;消息面上,中国联通的控股股东联通集团研究和讨论混改方案。中国建筑则从去年10月13日开始暴力拉升,在一个多月的时间里最高涨幅超八成,随后有所回调;中国建筑的大涨与其获安邦资产举牌密切相关。

进入2017年,“石化双雄”也加速上涨。2017年的前四个交易日,中国石化、中国石油均收出四连阳,分别上涨8%、5%.而在2016年第四季度,“石化双雄”已开始震荡上行,去年11月21日以来,中国石化累计大涨近两成,中国石油累计也涨逾一成。近期A股市场热炒混改概念,“石化双雄”股价也受到提振。

需要注意的是,上述几位“暴力哥”的大涨,仅仅是结构性行情,A股其他蓝筹中大多数并没有同步大涨。那么,这几只个股有无共同的特点呢?

筹码变化是先行指标

撇开消息面和宏观资金面的影响,中国联通、中国建筑、中国石化、中国石油等几只蓝筹股的暴力行情其实有着相同的特点,即均是在股东户数(指A股股东户数,下同)连续下降背景下发动的行情。

比如中国建筑,其2015年半年报时的股东户数高达141.41万户,随后一路下降;截至2016年三季报时,降至77.51万户,较2015年半年报时大降45%。股价方面,中国建筑在去年第二季度末企稳,第四季度大幅拉升。中国联通情况类似,2015年半年报时,其股东户数高达90.96万户;随后的几个季度,总体上呈下降趋势;截至2016年三季度末,降至60.91万户,较2015年半年报时大降33%.

值得注意的是,中国石油的股东户数自2012年三季度以来连续下降,已连降17个季度;从2012年半年报的107.42万户降至2016年三季报的58.44万户,降幅达到45%。中国石化的股东户数则在最近几个季度一路下降,2016年三季报股东户数为63.53万户,较2015年半年报的90.94万户下降三成。

另一方面,也有的蓝筹股2016年三季度末股东户数大幅增加,随后其股价也出现下降。比如万科A,其2016年第三季度末的股东户数较2016年半年报增加近两成,其股价在2016年第四季度横盘后大跌。

当然,近期股价走强的蓝筹股并没有都出现上涨前股东户数下降的现象,比如贵州茅台就是个例外,贵州茅台2016年三季报显示,其当季末的股东户数较2016年第二季度末增加近27%,且多家机构在当年第三季度进行了减持,贵州茅台股价在去年7月中旬起下跌了两个多月。而目前贵州茅台股价创出历史新高;有观点认为,这显然不可能是散户推上去的,有可能是机构吃回头草在高位加仓。结合上述筹码及股价信息分析,投资者对贵州茅台或许需要重新认识。

以往的蓝筹暴力行情

回顾A股历史,蓝筹股以往多次上演筹码集中后大涨的好戏。比如2014年市场热炒的“一带一路”行情中,多只中字头个股股价一飞冲天。这些个股中,不少个股大涨前,筹码已较为集中。最典型的是中国交建,2012年一季报中,其A股股东户数高达10.22万户,随后总体上一路下降,一度降至6万户以下,2014年半年报中,也仅6.13万户。其他个股中,中国铁建、中国中铁等个股也经历过股东户数由多到少的过程。

同样是2014年底的行情中,券商股普遍暴涨,不少券商股在拉升前也经历过筹码由分散到集中的过程。例如中信证券的情况比较明显,2012年一季度末,其股东户数高达69.16万户,在2014年三季度末,降至53.18万户。而其股价的明显拉升,也是从2014年第四季度开始。

较近的例子中,2016年下半年,煤炭板块龙头股中国神华、钢铁板块龙头股宝钢股份均触底反弹,大幅上涨,两者最大涨幅分别超过三成、超过四成。而从股东户数来看,上述两只个股最近几个季度也是连续下降,比如宝钢股份2016年第二季度末的股东户数较2015年一季度末的股东户数下降近三成。

筹码变化与股价的关系

市场观点通常认为,上市公司股东户数减少,意味着主力在收集筹码;但是,筹码收集到什么时候,各方才会形成全力,推动股价大涨呢?从上述个股分析,主要有两种情况,一是股东户数连续多个季度持续下降,从量变达到质变的效果,而在股价拉升前的一个季度,股东户数并没有明显下降,如中国神华在2016年第三季度开始的拉升即属于这种情况。另一种情况是股价拉升前,股东户数突然明显下降,比如中国联通在2016年第三季度末股东户数降幅较前一个季度明显增加,随后在2016年第四季度,其股价开始大幅拉升。

而在上市公司股价大涨后,股东户数也会有两种变化,一是在股价大涨的同时,股东户数也急剧增加,显示散户也在大量买入;但随后随着股价大幅下跌,这些公司的股东户数也会大幅下降。比如上述“一带一路”概念股中国交建等在2014年至2015年的行情中即出现这种情况。另一种情况是,不管股价如何波动,股东户数总体上一路下降。比如中国石油、宝钢股份近几年的情况即是如此。

掘金筹码集中个股

那么,目前有哪些筹码集中的个股具有投资机会呢?海通证券荀玉根指出,从筹码角度看,2012年至今,石油石化板块龙头股的股东户数已经大幅降低,筹码高度集中。另外,未来原油价格中长期仍有望延续震荡上行趋势,原因在于原油供给侧的积极变化已经出现。除了油价上涨以外,中石油、中石化内部也在加速推进国企改革。“一带一路”国家战略的不断推进也有利于我国油服、天然气等产业的海外扩张和发展,为我国油气产业链带来新的发展空间和机遇。

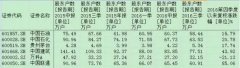

另外,据统计,目前沪深两市最新市值最大的前100只个股中,超过七成个股2016年第三季度末的股东户数较第二季度末下降。剔除次新股后,长安汽车降幅最大,超过两成;另外,海螺水泥、长城汽车等降幅接近两成;海通证券、上汽集团、上海石化、中国太保、苏宁云商、世纪游轮等降幅超过一成。总体上看,这些个股2016年第四季度以来股价多数表现稳健。